AVANT-PROPOS : les articles de la rubrique « Ailleurs sur le web » ne représentent pas les positions de notre tendance, mais sont publiés à titre d’information ou pour nourrir les débats d’actualités.

SOURCE : Contretemps

Le choc du coronavirus a ébranlé les places boursières partout dans le monde et imposé la nécessité de plans de sauvetage massifs de la part des États. Mais, comme le montre ici l’économiste Costas Lapavitsas, les mesures pour faire face à la crise risquent d’ouvrir la voie à un capitalisme contrôlé de manière autoritaire, soucieux de ménager les intérêts des grandes entreprises tout en transférant les coûts vers le reste d’entre nous.

Cet article est le premier d’une série en cours de parution en anglais dans Jacobin et en catalan dans Catarsi, dans le cadre d’une recherche en cours du réseau European Research on Social and Economic Policy.

***

La situation d’urgence sanitaire liée au COVID-19 s’est rapidement transformée en une crise située au cœur même de l’économie mondiale, crise qui constitue également une menace pour les pays en développement de la périphérie. Elle a modifié l’équilibre entre État et marché, révèlant une fois encore la vacuité de l’idéologie néolibérale. Cette crise économique jette une lumière crue sur le capitalisme contemporain et ses implications sont susceptibles d’aller bien au-delà des dommages causés aux systèmes de santé publique.

Les racines de la crise descendent d’ailleurs plus en profondeur dans le fonctionnement pathologique du capitalisme financiarisé et globalisé au cours des dix dernières années. La grande crise de 2007-2009 a mis un terme à « l’âge d’or » de la finance au cours des deux décennies précédentes, et les années qui suivirent furent marquées par une croissance faible au centre même de l’économie mondiale : rentabilité faible, croissance de la productivité ralentie, dynamisme de l’investissement au point mort. Le secteur de la finance rencontrait lui-aussi des difficultés, avec une rentabilité en recul, dépourvue du dynamisme extraordinaire de la décennie antérieure. Si la crise historiquement sans précédent de 2007-2009 fut le moment limite de la financiarisation, la crise tout aussi inédite du coronavirus en cristallise la détérioration.

Bien entendu, le déclenchement de la crise a directement à voir avec l’attitude des États-nations face à l’épidémie. Après avoir ignoré l’urgence médicale dans un premier temps, plusieurs États sont passés d’un seul coup au confinement frénétique de pays et de régions entières, avec restrictions sur les déplacements, fermetures des écoles et des universités, et ainsi de suite. Le choc a été dur pour des économies du centre déjà affaiblies, entre effondrement général de la demande, désorganisation de la chaîne logistique, chute de la production, licenciements de millions de travailleurs et perte de recettes des entreprises. D’où le plongeon sans précédent des principaux marchés boursiers et la panique qui s’est emparée des marchés monétaires.

On croirait assister à une résurgence de la peste noire du XIVe siècle, induisant une réaction similaire de la part des sociétés du XXIe siècle, entre peur incontrôlable et isolement des communautés. Mais la peste décima un tiers de la population d’une Europe alors constituée de monarchies féodales pauvres et arriérées. Le coronavirus, lui, présente un taux de mortalité faible dans des États capitalistes avancés au développement technologique sans égal. Le débat entre épidémiologistes n’a pas tardé à faire rage pour savoir si les mesures de confinement général étaient une réponse adéquate et soutenable, ou si les États auraient dû au contraire privilégier une campagne intensive de test des populations.

Les choix épidémiologiques ne relèvent pas de la compétence des chercheurs en économie politique. Il ne paraît toutefois pas faire de doute que les réactions de certains États et l’effondrement de l’activité économique qui en a résulté sont indissociables de la nature fondamentalement viciée du capitalisme néolibéral financiarisé. Un système économique basé sur la concurrence et la recherche du profit coûte que coûte, l’une et l’autre garanties par de puissants États, s’est montré incapable de faire face de manière sereine et efficace à un choc de santé publique d’une sévérité jamais observée jusqu’ici.

Plusieurs pays avancés manquent des infrastructures de santé de base pour prendre en charge les personnes tombées gravement malades, et sont aussi insuffisamment équipés pour tester les populations à grande échelle et protéger les personnes les plus exposées à la contamination. Le confinement et l’isolement général de secteurs entiers de la société peuvent, en outre, avoir des conséquences particulièrement graves pour les salariés comme pour les plus pauvres, les plus fragiles et les milieux les plus marginalisés. Les répercussions mentales et psychologiques seront également dévastatrices. L’organisation sociale du capitalisme contemporain s’est avérée dysfonctionnelle ne serait-ce qu’au niveau de la réponse logistique elle-même.

Mais tout aussi frappantes ont été les mesures adoptées par les États les plus puissants eux-mêmes lorsqu’il est devenu impossible d’ignorer l’ampleur de l’effondrement économique en cours. En mars, les banques centrales des États-Unis, de l’UE et du Japon ont entrepris une injection massive de liquidités et ont ramené les taux intérêts à zéro pour cent, tentant ainsi de stabiliser les marchés boursiers et de pallier la pénurie de liquidités. La Réserve fédérale américaine, par exemple, a annoncé qu’elle rachèterait des volumes illimités d’obligations souveraines et se mit même à émettre des obligations d’entreprises. Au même moment, les gouvernements des États-Unis, de l’UE et d’ailleurs, prévoyaient des politiques de relance massives prenant la forme de garanties d’emprunts et de crédit pour les entreprises, de compléments de revenus pour les travailleurs en difficulté, de reports du paiement des impôts et de la sécurité sociale, d’ajournements de règlements de dettes, et ainsi de suite.

Le gouvernement Trump, prenant une initiative extraordinaire, a annoncé qu’il entendait verser 1200 dollars par adulte, ou 2400 dollars par couple, accompagnés de versements supplémentaires pour les enfants, commençant par les familles les plus pauvres. Cette dépense faisait partie d’un arsenal de mesures pouvant dépasser les deux mille milliards de dollars, soit environ 10 pour cent du PIB des États-Unis, auxquels s’ajoutaient pour 500 milliards de prêts aux entreprises en difficulté, 150 milliards pour les hôpitaux et les personnels des services de santé, et 370 milliards de prêts et des subventions aux petites et moyennes entreprises.

De manière tout aussi extraordinaire, le gouvernement conservateur britannique a déclaré son intention de se muer, de facto, en employeur en dernière instance en versant jusqu’à 80 pour cent des salaires des travailleurs dès lors que leur entreprises les comptaient toujours parmi leurs effectifs. Ces paiements pouvaient atteindre un maximum de 2500 livres sterling par mois, soit, une somme légèrement supérieure au revenu médian. Sur sa lancée, le gouvernement britannique a nationalisé également le transport ferroviaire pour une durée de six mois et envisagé jusqu’à la nationalisation des compagnies aériennes.

Quelques jours plus tôt seulement, même des universitaires de gauche auraient considéré de telles mesures trop radicales. Les truismes de l’idéologie néolibérale des quatre dernières décennies ont été rapidement battus en brèche et l’État a émergé comme régulateur de l’économie, exerçant un pouvoir gigantesque. A gauche, beaucoup n’eurent aucun problème pour se satisfaire d’une telle intervention de l’État, pensant qu’elle signalait un « retour du keynésianisme » en sonnant le glas du néolibéralisme. Une telle conclusion paraît toutefois bien précipitée.

D’une part, l’État-nation a toujours été au cœur du capitalisme néolibéral, garantissant la domination de classe de l’ensemble du bloc entrepreneurial et financier par des interventions sélectives à divers moments-clé. D’autre part, ces interventions étaient accompagnées de mesures nettement autoritaires en enfermant les gens chez eux et en confinant des métropoles gigantesques. L’État a également montré l’étendue de ses pouvoirs de surveillance sur la société à travers la collecte de gros volumes de données numériques. Par exemple, en Israël, le gouvernement de droite a donné son feu vert au pistage des téléphones portables par les forces de sécurité afin d’informer par sms les gens qui, sans le savoir, avaient été en contact avec des patients confirmés Covid-19. Non seulement nous savons où vous êtes, mais nous connaissons mieux que vous les personnes que vous avez rencontrées.

Cet autoritarisme est pleinement conforme à l’idéologie néolibérale dominante des quatre dernières décennies. L’intervention étatique va de pair avec la fragmentation de la société au moment où les gens sont confinés chez eux et le maintien de la distance sociale devient entièrement affaire de « responsabilité individuelle ». Dans le même temps, un grand nombre de gens sont encore requis d’aller travailler en utilisant les transports publics tandis que les droits du travail sont détruits, en particulier dans un contexte d’augmentation soudaine des licenciements hors des procédures existantes et où le télétravail abolit toutes les limites de la semaine de travail.

Il est donc difficile de prévoir le chemin que prendra le capitalisme global au gré du choc induit par le coronavirus, et alors que nous vivons encore avec les effets de long-terme de la grande crise de 2007-2009. Le pouvoir colossal de l’État et sa capacité d’intervention tant sur le plan économique que social pourrait conduire, par exemple, à une forme plus autoritaire de capitalisme contrôlé dans lequel les intérêts des élites entrepreneuriales et financières seraient tout puissants. Ceci impose aux socialistes d’évaluer soigneusement et de manière critique l’attitude des États face à la crise du coronavirus.

Où en est-on ? Le point sur la crise

La première chose à faire est de procéder à un simple rappel analytique du déroulé de la crise jusqu’ici. Les crises sont toujours des évènements historiques profondément concrets qui permettent d’observer le développement institutionnel du capitalisme. Les principales étapes de la crise du coronavirus peuvent être glanées au gré d’un ensemble de publications (parfois rapidement dépassées) produites par des organisations multilatérales, la presse, etc. Ainsi :

1. Le COVID-19 est apparu en Chine à la fin de l’année 2019, mais la réaction initiale de l’État chinois a été d’une lenteur que l’on peut peut-être attribuer au manque de connaissance quant à la gravité du danger posé par le virus. D’autres États, cependant, ont été lents à réagir même après le déclenchement complet de l’épidémie en Chine. Au début du mois de mars 2020, par exemple, les cas confirmés au Royaume-Uni se limitaient encore à des nombres à deux chiffres. Pourtant, malgré l’expérience chinoise dont il aurait pu tirer quelque enseignement, le gouvernement du Royaume-Uni n’a pratiquement rien fait.

2. Le gouvernement chinois en est venu à confiner d’immenses régions du pays, et d’autres États lui ont emboîté le pas : confinement, restrictions sur les déplacements de centaines de millions de personnes. La demande dans les secteurs du tourisme, du transport aérien, de l’hôtellerie, de la restauration et les bars, s’est totalement effondrée. Dans les secteurs de l’alimentation, de l’habillement, des articles ménagers, entre autres, le demande a été également très affectée, même si le niveau d’incidence reste encore à clarifier. L’incertitude induite par le recul de la consommation a eu des répercussions négatives sur les prévisions d’investissements mais là encore, il est trop tôt pour être en mesure d’en apprécier les effets dans leur globalité.

3. Le confinement et les restrictions sur les déplacements des travailleurs ont gravement perturber les chaînes logistiques, d’abord en Chine qui fournit une grande part des facteurs production dans le monde, puis dans d’autres régions d’Asie, en Europe et aux États-Unis. Conjugué à l’affaiblissement de la demande, on a alors assisté à une contraction de la production.

4. La production en chute libre, la contraction de la demande et l’incertitude grandissante, ont anéanti le chiffre d’affaire des entreprises. Une cascade de dépôts de bilans a commencé à se profiler. Les emplois de millions de travailleurs étaient désormais menacés, en particulier dans le secteur des services, et des millions de personnes ont été licenciées au cours du mois de mars. Le recul de l’emploi a pesé sur la consommation, fragilisant un peu plus encore la production. Avec la baisse des recettes, les entreprises ont été de moins en moins en mesure de rembourser leurs dettes, le crédit commercial a disparu et à la mi-mars, les liquidités (autrement dit, l’argent sonnant et trébuchant) étaient devenues une denrée rare. Le problème du crédit a pris une dimension centrale dans la crise, pesant toujours plus sur la production et les rendements.

5. La situation en Chine permet de se faire une idée du potentiel de dévastation économique. Selon les statistiques nationales, la valeur ajoutée dans la production en janvier et en février baissa de 13,5 pour cent par rapport à la même période en 2019 (la baisse est de 15,7 pour cent pour le secteur manufacturier). En outre, les investissements, les exportations et les importations ont chuté respectivement de 24,5, 15,9 et 2,4 %. Rien qu’à elle seule, la contraction chinoise aurait eu des conséquences majeures pour l’économie mondiale. Mais avec le confinement en cours dans de nombreux autres pays, les répercussions seront d’autant plus considérables, notamment dans des secteurs tel le transport aérien ou le tourisme.

6. Pour les travailleur/ses, le contrecoup sera dévastateur. Les plus exposés seront toutes celles et ceux qui ont été rendus vulnérables par les politiques néolibérales, comme par exemple, les personnes en contrats précaires, dans l’emploi informel et dans l’auto-emploi. On pense également aux travailleurs criblés de dettes (ou sans épargne) dont l’accès aux minima sociaux et aux services publics est limité. Les femmes seront probablement plus touchées encore non seulement du fait de leur surreprésentation dans ces catégories de travailleurs mais aussi en conséquence du surcroît d’activités de soin liées aux difficultés de santé, ou à la fermeture des écoles, entre autres.

7. Les conditions globales se sont aggravées avec l’effondrement gigantesque du marché boursier déclenché par la crise. Des années durant, l’inflation de l’activité des principales places boursières dans le monde avait été démesurée et le risque d’une crise sévère était visible dès 2018. Le choc du coronavirus a entraîné une chute spectaculaire de plus d’un tiers sur la période février-mars. On a assisté alors à une restriction dramatique des liquidités qui se traduisit, à la mi-mars, par une crise du marché monétaire aux États-Unis, centre de la finance mondiale. Le choc s’était mué en une véritable crise capitaliste.

8. Avec les marchés mondiaux saisis par la peur, le flux de capital entre les pays, et notamment entre le centre et la périphérie de l’économie mondiale, s’est trouvé également affecté. Les données disponibles n’autorisent pas de conclusion définitive, mais il y a des raisons d’envisager la possibilité d’un « arrêt brutal » qui mettrait les pays en développement dans l’incapacité de payer leurs importations et le service de la dette, ouvrant alors la perspective d’une crise monétaire. Au milieu de cette agitation, une guerre des prix entre producteurs de pétrole a entraîné une baisse d’environ 50 % du prix du Brent entre la fin février et la fin mars. Cette chute vertigineuse est venue directement menacer la viabilité de toute une série de producteurs partout dans le monde, dont le secteur industriel de la fracturation hydraulique Nord-américain.

Cet enchaînement de phénomènes de crise ne prend son sens qu’au regard de l’héritage laissé par la grande crise de 2007-2009. A la suite de cette crise, le capitalisme financiarisé perdit son dynamisme dans les pays du centre, tout en se maintenant, cependant, dans des formes subordonnées au sein des pays en développement. Basées sur les données de la Banque mondiale, nos estimations suggèrent que les taux de croissance moyens au cours des années 2010-2019 étaient les plus faibles depuis quarante ans : 1,4 pour cent au Japon, 1,8 dans l’Union européenne, 2,5 pour les États-Unis, et 8,5 pour la Chine (dont la croissance a connu un ralentissement important dans la deuxième moitié de la décennie). Ces taux révèlent l’épuisement des forces motrices de l’accumulation capitaliste en particulier au cours de la dernière décennie. Par conséquent, afin de mieux comprendre les racines plus profondes de la crise, il suffit de tenir compte de certains aspects clés de la trajectoire de l’économie des États-Unis, elle-même située au cœur de la mondialisation et de la financiarisation.

Une accumulation ralentie

Pour se faire une idée synthétique de la trajectoire du capitalisme américain, le plus simple est d’observer le taux de profit des entreprises non-financières (cf. figure. 1)

Fig. 1 – Taux de profit des entreprises non-financière, États-unis, 1980–2018

La courbe du taux de profit était fortement cyclique et globalement alignée sur les fluctuations de l’économie états-unienne. Après la grande crise de 2007-2009, le taux de profit ne se rétablit que très partiellement, plafonnant en 2014 avant de décliner à nouveau. Manifestement, le choc du coronavirus est venu percuter une économie américaine déjà affaiblie et une accumulation de profit montrant des signes d’épuisement. Cette faiblesse sous-jacente se manifeste d’autres manières encore, après 2007-2009 : croissance de la productivité du travail limitée à un pour cent, stagnation de l’investissement à un niveau faible d’environ 18 pour cent du PIB, et contraction du stock de capital.

La comparaison avec la Chine, deuxième plus grande économie mondiale, est instructive. Après la crise de 2007-2009, le taux de profit moyen, en Chine, augmenta pendant plusieurs années avant de baisser en 2014. Là encore, cette faiblesse sous-jacente s’illustre de diverses façons même si l’économie chinoise resta sensiblement plus forte que celle des États-Unis. Ainsi, l’après 2007-2009 fut marqué par une augmentation de la productivité du travail de 7-8 pour cent par an, une stabilisation de l’investissement à 45 pour cent du PIB et une baisse rapide de l’utilisation des capacités industrielles. Le coronavirus est venu percuter l’économie chinoise dans l’une de ses périodes les moins fastes depuis les débuts de la transformation capitaliste.

La comparaison avec l’Union européenne dans sa globalité, plus grande que la Chine mais plus petite que les États-Unis, permet de préciser encore les choses. Après 2007-2009, la croissance de la productivité fut pire qu’aux États-Unis, en particulier pour les États de l’Union économique et monétaire européenne (UEM) dont les principaux pays restaient sous la barre de un pour cent par an (la Pologne, qui ne fait pas partie de l’UEM, se distingua du reste avec une croissance de la productivité supérieure à trois pour cent). L’augmentation de la production industrielle fut significative en Allemagne, malgré une croissance de la productivité au ralenti, dès lors que les capitalistes pouvaient continuer de tirer profit de l’avantage concurrentiel que leur procurait une longue période de régression des salaires. En 2019, cependant, son recul signala la faiblesse sous-jacente de l’économie allemande.

L’Union européenne, plombée par le cadre austéritaire de l’Euro, resta stagnante au cours de la décennie écoulée. Au cours de cette même période, un nouveau complexe industriel commença à voir le jour à l’Est de l’Europe, comme en Pologne, étroitement en lien avec l’industrie allemande. La part du travail dans le PIB stagna tandis que le capital défendait ses intérêts, excepté en Allemagne où la croissance des salaires fut notable pour la première fois depuis des décennies. En l’absence de croissance soutenue de la productivité, la compétitivité allemande déclina. Au bout du compte, le coronavirus s’est abattu sur une Europe en période de grande faiblesse économique.

Les racines de la crise économique occasionnée par le coronavirus sont à chercher dans le ralentissement de l’accumulation capitaliste de la période précédente et dont les signaux sont évidents aux États-Unis, en Chine et dans l’Union européenne. Les effets de la crise sur ces économies seront en outre très contrastés du fait de leurs structures différentes. La Chine est devenue l’atelier du monde, avec une valeur ajoutée du secteur de la production industrielle correspondant à près de 30 pour cent du PIB, chiffre qui pour les États-Unis dépasse à peine les 10 pour cent. La valeur ajoutée des services a augmenté de manière significative en Chine où l’économie a gagné en maturité, mais reste encore seulement à 50 pour cent du PIB, tandis qu’aux États-Unis, elle dépasse les 75 pour cent. Dès lors que l’épreuve du confinement pèse de manière disproportionnée sur les services, il faut s’attendre à ce que les États-Unis soient plus affectés encore que la Chine, au moins pour commencer.

Il en va de même, dans l’ensemble, pour l’Union européenne dont l’économie est largement basée sur les services, en particulier dans les pays de la périphérie méridionale tels que l’Espagne, le Portugal, ou la Grèce dont le secteur industriel est peu développé et la dépendance vis-à-vis du secteur du tourisme, forte. Le choc sera probablement plus fort encore pour l’Italie, dont l’économie est stagnante depuis deux décennies et jamais très loin de la cessation de paiement depuis 2010. Les dirigeants de l’UE ont raison de voir dans la crise du coronavirus une menace existentielle. D’où l’intervention massive de la Banque centrale européenne (BCE), mais aussi, les initiatives de plusieurs États-nations dont les dépenses face à la crise ont, en pratique, levé la cage de l’austérité dans laquelle l’Europe est enfermée.

Les labeurs de la finance

On prendra la mesure de la faiblesse du capitalisme financiarisé aux États-Unis en observant le taux de profit des banques commerciales américaines, dans la figure 2.

Fig. 2. Taux de profit des banques commerciales (rendement des capitaux propres), États-Unis, 1980-2018

Source : auteur ; données FDIC.

La rentabilité des banques commerciales américaines, pivots du système financier, atteignit des pics historiques du début des années 1990 jusqu’à la veille de la crise de 2007-2009, durant ce qui fut « l’âge d’or » de la financiarisation aux États-Unis. Deux facteurs expliquent les profits exceptionnels des banques : leur capacité à maintenir un écart substantiel entre les taux d’intérêts sur les emprunts et les taux d’intérêts sur les dépôts, et le fait d’être en mesure d’engranger d’amples honoraires et commissions au titre d’intermédiaires dans les transactions financières entre les entreprises, les ménages et d’autres entreprises financières. Après 2007-2009, la rentabilité des banques ne pouvait plus atteindre de tels pics. Cela tenait à la fois au fait que la Réserve fédérale abaissa les taux d’intérêts à zéro pour cent, comprimant alors les écarts entre intérêts d’emprunts et de dépôts, et que les honoraires et les commissions diminuèrent avec la baisse du volume des transactions financières. La rentabilité des banques connut un bref rebond en 2018, mais qui principalement n’était dû qu’à la légère hausse des taux d’intérêts par la Réserve fédérale en 2017-2018.

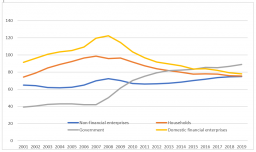

On obtient un éclairage supplémentaire sur la décennie post-2007-2009 en observant la trajectoire de la dette des États-Unis (Fig.3) répartie entre dette (i) des entreprises non-financières, (ii) des ménages, (iii) du gouvernement, et (iv) des entreprises financières domestiques, en proportion du PIB :

Fig. 3. Dette sectorielle aux États-Unis, en % du PIB

Source : auteur ; données Federal Reserve Bank of St Louis (FRED St Louis)

La dette privée américaine (en proportion du PIB) diminua après 2007-2009, contrairement à ce que l’avalanche de commentaires sur « l’explosion de la dette » a pu laisser entendre. Les dettes liées aux emprunts immobiliers furent nettement en recul suite aux coups portés aux ménages par la grande crise. On constata aussi une baisse de la dette du côté des entreprises financières domestiques, d’où, des possibilités moindre laissées aux banques de toucher honoraires et commissions. Inversement, la dette des entreprises non-financières commença à croître en 2015 et finit par dépasser les pics qu’elle avait atteint avant la grande crise. La montée de la dette des entreprises facilita la survie d’une multitude d’entreprises peu dynamiques à rentabilité faible et particulièrement vulnérables en cas de choc. En 2017, on estimait que ces « entreprises zombies » représentaient 12 pour cent de toutes les entreprises des quatorze économies développées. Reste à savoir comment la crise du coronavirus affectera leur capacité à rembourser leur dette, ce, compte tenu de ce que des intérêts à taux zéro font baisser les coûts de services de dettes.

Au cours de cette période, l’augmentation notoire, cependant, fut celle de la dette de l’État qui vit le gouvernement des États-Unis plus endetté qu’à n’importe quel autre moment de son histoire depuis la seconde guerre mondiale. La financiarisation qui suivit la grande crise, si tant est qu’elle ait montré un quelconque dynamisme, se mua en processus de décuplement d’un endettement d’État également lié à l’endettement des entreprises sur les marchés financiers ouverts, et parmi eux, le marché boursier.

Le rôle de l’État et l’éclatement de la bulle spéculative

Suite à la grande crise, le gouvernement des États-Unis s’engagea dans la brèche et mobilisa ses ressources colossales pour la défense du capitalisme financiarisé et mondialisé. Surtout, il enregistra un large déficit sur l’ensemble de la décennie (mais en particulier en 2009-2012 et à nouveau en 2018-2019) soutenant ainsi la croissance du PIB tout en accroissant sa dette dans des proportions gigantesques. L’augmentation de la dette publique permit à la Réserve fédérale de soutenir un déferlement de création monétaire tout en maintenant les taux d’intérêts proches de zéro. La masse monétaire (M3) passa de 50 pour cent du PIB en 2007 à 70 pour cent en 2017-2019.

La faiblesse des taux d’intérêts et l’abondance des liquidités ont permis aux entreprises non-financières d’emprunter avantageusement sur des marchés ouverts et de pratiquer le jeu du « rachats d’actions », classique de la financiarisation, qui assure des profits élevés pour les actionnaires et rehausse le prix des actions. L’argent étant facilement disponible, d’autres opérateurs boursiers, et en particulier les fonds cotés en bourse (Exchange-Traded Funds, ETF) et les fonds spéculatifs (Hedge Funds), ont étendu leurs activités. On assista alors à une croissance progressive et soutenue du marché boursier avec un indice de Standard and Poor (S&P) passant de 735 à 3337 entre février 2009 et février 2020. Autrement dit, après 2007-2009, l’intervention de l’État américain en soutien au capitalisme financier contribua à la formation d’une bulle boursière elle-même déconnectée d’une situation sous-jacente marquée par la faiblesse de la rentabilité, des taux de croissance et de la productivité, entre autres.

Tout ceci permet de mieux comprendre le choc financier dû au coronavirus. Dès 2017-2018, il était clair que la bulle boursière ne pouvait pas durer du moment où la Réserve fédérale commença à relever les taux d’intérêts très progressivement au-dessus de zéro pour tenter de restaurer des conditions plus normales sur les marchés financiers. En décembre 2018, l’indice S&P redescendit brutalement à 2416 pendant une courte période, mais la Fed revint rapidement sur sa hausse des taux d’intérêts et la bulle reprit son cours. Pour des raisons déjà évoquées, cependant, le coup porté par le coronavirus est d’un tout autre ordre lorsque le marché boursier plonge à 2237 points le 23 mars 2020. Le S&P connut un rebond avec l’annonce d’une énorme intervention fiscale de la part du gouvernement Trump, dans un contexte de volatilité boursière forte et persistante, cependant.

Le plongeon du marché boursier révéla comment d’autres opérations spéculatives contribuaient à une forte détérioration des conditions sur les marchés financiers. La dégringolade des prix exerça une énorme pression sur les fonds cotés en bourse (ETF) et sur les fonds d’investissement alors contraints de se procurer de l’argent liquide pour honorer leurs engagements. On découvrit ainsi qu’une chaîne spéculative avait été mise en place afin de permettre à ces fonds d’emprunter sur le REPO (principal marché de liquidités entre institutions financières) en vendant des Treasury bills américains (titres à court terme) pour ensuite, avec cet argent, acheter des Treasury-bills sur les marchés à terme, tirant ainsi profit de différences de prix marginales. Les sommes concernées étaient gigantesques. Avec l’effondrement du cours des actions, les fonds vendirent leur T-bills de plus en plus précipitamment et au bout du compte, contribuèrent à la hausse des taux d’intérêts.

La Réserve fédérale dut ainsi faire face à une situation étrange de développement accéléré de la pénurie de liquidités et de montée des taux d’intérêts sur les marchés monétaires alors même que l’économie américaine avait été inondée de dollars pendant plus d’une décennie. L’absurdité capitaliste se sera rarement illustrée avec autant d’éclat. La Fed dut intervenir en urgence en promettant d’acquérir des volumes illimités d’obligations publiques et mêmes d’obligations privées, augmentant ainsi toujours plus la masse monétaire. Son intervention massive fut bientôt complétée par le paquet fiscal tout aussi massif du gouvernement des États-Unis. Une fois encore, l’État américain venait à la rescousse d’un capitalisme financiarisé en déroute.

A ce stade, il faut observer la différence entre les États-Unis et l’UE. La Commission, de manière tacite, a autorisé les États membres à ignorer le Pacte de stabilité et de croissance, tandis que de son côté, la BCE a abandonné ses règles d’acquisition d’obligations en espérant éviter un défaut de paiement italien qui précipiterait immédiatement une nouvelle crise de l’Euro. Ce sont des initiatives importantes qui ont permis aux États-nations de l’UE d’agir sans contraintes inutiles. Mais il n’y a pas eu d’intervention fiscale coordonnée de la part des institutions de l’UE ne serait-ce que lointainement comparable à celles conduites aux États-Unis ou même au Royaume-Uni.

Dans les faits, la crise a contraint l’UE à mettre en œuvre une politique économique qui contourne son propre règlement. Les États-nations sont passés à l’action jusqu’ici avec très peu de coopération ou de discipline partagée. Le problème ancien de conflits et de hiérarchie entre eux n’a pas disparu, raison pour laquelle les propositions d’émission de « coronabonds » de l’UE destinées à financer la dépense fiscale rencontrent une opposition déterminée. Si de l’argent doit être mis à la disposition d’États en difficulté, le Mécanisme européen de stabilité pourrait s’en charger en s’accompagnant de diverses conditions. Il n’y a là aucune comparaison possible avec la réponse apportée par l’État américain.

Et maintenant ?

La crise du coronavirus représente une étape critique du développement du capitalisme contemporain. Certes, cette crise n’est pas près de toucher à sa fin et on ne peut pas encore prendre la mesure de l’ensemble de ses effets sur les États-Unis, l’UE, la Chine, le Japon et les pays en développement. Mais il demeure certain qu’elle présente une menace de dépression massive de toute l’économie mondiale. L’urgence de santé publique et l’implication toujours plus grande de l’État en soutien d’un système en faillite, ont jeté une lumière crue sur les échecs systémiques de la financiarisation et de la mondialisation. Toutefois, le caractère de ses interventions ne laisse en rien imaginer une transformation au sommet de la hiérarchie politique et sociale qui se traduirait par des politiques tournées vers les intérêts de monde du travail.

La décision du gouvernement des États-Unis d’augmenter massivement son déficit (et donc son emprunt), avec, simultanément, l’accroissement de la masse monétaire disponible et l’abaissement des taux d’intérêts à zéro pour cent, est fondamentalement la même que celle prise après 2007-2009. Même si une dépression peut être évitée, les conséquences de moyen-terme sont aussi susceptibles de rester les mêmes dès lors que l’on ne se confronte pas au problème de la faiblesse sous-jacente de l’accumulation capitaliste. Mais on peut prévoir que la défense de l’ordre néolibéral stimule des contradictions politiques, compte tenu notamment des démonstrations faites du pouvoir d’intervention des États-nations dans l’économie. Ces contradictions seront particulièrement importantes au sein de l’UE où la réponse à la crise, en matière fiscale et d’urgence sanitaire est jusqu’ici venue des États-nations individuels plutôt que des institutions collectives.

Révélatrice impitoyable des faiblesses du capitalisme néolibéral, cette crise pose directement la question de la réorganisation démocratique tant de l’économie et de la société que des intérêts des travailleurs. Il est urgent de faire face au chaos de la mondialisation et de la financiarisation en mettant en avant des propositions concrètes radicales. Ce qui nécessite aussi des formes d’organisation capables de modifier l’équilibre social et politique en faveur des travailleurs.

La pandémie remet à l’ordre du jour la question vitale de la transformation sociale. Elle a illustré on ne peut plus clairement la nécessité impérative d’un système de santé publique organisé rationnellement et capable de répondre à des chocs épidémiques. Elle rappelle aussi le besoin urgent de solidarité, de l’action collective et de politiques publiques de soutien aux travailleurs et aux plus pauvres face aux épreuves du confinement, du chômage, de l’effondrement économique.

Plus généralement, elle est l’occasion de réaffirmer la nécessité historique de s’affronter à un système déclinant, prisonnier de ses propres absurdités. Incapable de sa propre transformation rationnelle, le capitalisme mondialisé et financiarisé continue de s’en remettre à des doses toujours plus fortes des mêmes palliatifs désastreux. De ce point de vue, la première priorité est la défense des droits démocratiques contre un État menaçant et la réaffirmation de la participation des travailleurs dans toute prise de décision. C’est le préalable à toute proposition d’alternative radicale, et notamment à toute mesure d’ampleur telle que l’élaboration de politiques industrielles destinées à remédier à la faiblesse de la production et à faciliter la transition verte ; visant à résoudre le problème des inégalités de revenus et de richesses, et à s’attaquer à la financiarisation par la création d’institutions financières publiques. La crise du coronavirus a déjà transformé les termes de la lutte politique et les socialistes doivent réagir sans attendre.

Traduit par Thierry Labica.

*

Cet article s’appuie sur certains des travaux de l’équipe de recherche mise sur pieds par le réseau EReNSEP-Ekona afin d’examiner les implications de plus long-terme de la crise actuelle. Remerciements à N. Águila et à T. Moraitis pour leurs calculs à partir des données du US Bureau of Economic Analysis (BEA). Merci à Y. Shi pour ses calculs à partir des données du registre annuel des statistiques nationales chinoises, de la Federal Reserve Bank of St Louis (FRED St.Louis) et de la Banque mondiale, et merci également à A. Medina Català, P. Cotarelo et S. Cutillas pour leurs calculs à partir des données de l’OCDE et de la BCE, et à Shehryar Qazi pour son aide dans la mise au jour de certains mécanismes spéculatifs des marchés monétaires aux États-Unis. Cet article est entièrement de la responsabilité de son auteur.